【必見】為替レートで得する!留学費用を賢く抑えるコツとは?

この記事では日常生活ではなかなか馴染みがない為替レートについてご案内をします。

為替レートについてきちんとした知識を持っていれば、留学エージェント選びもより的確なものになります。

ぜひ為替レートについてしっかり知識を身につけて、みなさんの留学費用を1円でも有効活用していきましょう!

為替レート1円の重み

突然の質問です!

みなさんはスーパーのお惣菜にある10%引きや20円引きのシール、コンビニなどの20円引きクーポンなどは大好きでしょうか?(私は大好きです。笑)

また、特に自動車に乗る方などであればガソリンスタンドの1円の差ってすごく気にならないですか?

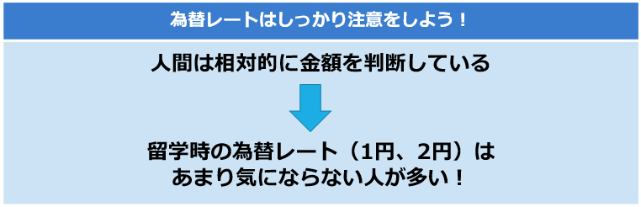

一方で…留学やワーキングホリデーの為替レートの1円、2円の差についてはそれほど気にしていない(よく分からない)という方が多いかと思います。

例えば、1年のような長期留学となれば留学費用の総額は100万円や200万円となり、たった1円の為替レートの差であっても1万円や2万円もの差額が出てきます。

その差は、お惣菜やクーポンの20円などと比べるとなんと「何百倍」という差です!

こうした何百倍という差でもそこまで気にならないのは、実は家やマンション、自動車など何百万、何千万と使う大きな金額だと人間の感覚が麻痺してしまうからなのです。

人間は「絶対的な金額」ではなく、「相対的な金額」で人間は判断しているのがその理由です。

絶対的というのは、例えば「100万円の留学で1万円OFFでも全体では1%だけなのであんまりお得感を感じない。」というケースです。

一方で、相対的というのは、例えば「200円のお惣菜が20円引きだと10%割引きだからなんだかすごくお得!」と感じてしまうケースです。

普通に考えたら、20円引きよりも1万円引きの方が圧倒的にお得なのに、人間心理的にはなぜだか「お惣菜の方がお得だ!」と強く感じてしまうんですね。(笑)

・3,000万のマンションを買う時の10万円の追加オプション購入

・300万の自動車を買う時の5万円の追加オプション購入

・200万の留学での1万円の差額

・200円の惣菜で10%引き(20円引き)

・ガソリン140円とガソリン145円での5円差

・コンビニでキャンペーン中の20円引きジュース

留学では、たとえ1~2週間の短期であってもトータル費用は30万円や40万円の金額となりますが、一方で為替レートはたった数円の差です。

そのため、留学時の為替レートは、「心理的にあまり気にならない差額」になるのです。

そして、その「心理的にあまり気にならないこと」を良いことに…為替レートでたくさんの上乗せをしている留学エージェントがあるのも事実です。

留学時の為替レートはトータル費用で大きな差が出るので、日常生活の「お惣菜やガソリンスタンド、お店の割引きクーポンなど」よりも、十分に注意して慎重に見ていくのが重要なポイントです。

そもそも為替レートとは?

朝や夕方のニュースなどで、「今日のアメリカドルレートは…」と耳にする人も多いと思いますが、ほとんどの人はレートにあまり馴染みがないかと思います。

為替レートとは、簡単に一言で言うと…「違う種類のお金を交換するときの交換比率」の事です。

要は、「日本円が欲しい!100アメリカドルと交換して!」というアメリカ人が日本へ観光にやってきたら、あなたはいくらの日本円を渡して交換するか。」という事ですね。

もしあなたがそのアメリカ人へ「じゃあこの100円玉とその100アメリカドル紙幣を交換してあげるね。」と伝えたら、アメリカ人は「そんなの大損じゃないか!嫌だ!」と断るはずです。

これは交換比率(レート)がそのアメリカ人にとって不利だからです。

一方で、アメリカ人が「100万円とこの100アメリカドル紙幣を交換して!」と言っても、あなたは「何言っているんだ?そんな馬鹿な話あるか!」と断りますよね?

つまり、為替レートとは「両者が納得できる」交換比率の事です。

世界中には「私はアメリカドルが欲しいから、交換して!」、「僕は日本円が欲しいから交換して!」、「私はユーロが欲しいから交換して!」という人がたくさんいます。

そして、様々な場所の両替所を通じて、それぞれ自分達が納得できる比率で毎日いろんなお金を交換しているんですね。

たくさんのお金を交換しているのは誰?

今はインターネットを通じて個人間で交換している人もいたりしますが、世の中で一番お金の交換を頻繁に、そして大量にしているのは銀行です。

各国の銀行は毎日「ウチの銀行はアメリカドルや日本円を買いたい!」、「私の銀行はオーストラリアドルや中国元を売りたい!」とやりとりしながら様々なお金を交換しているんですね。

ちなみに、こうした銀行同士が交換するお金は何百万、何千万、何億というものすごく大きな金額ですので、実は私たち一般消費者とは違った為替レート(交換比率)となっています。

この一般消費者とは違った「銀行同士の為替レート(交換比率)の事をインターバンクレート」と言い、「銀行同士でお金を交換する事をインターバンク取引」と言います。

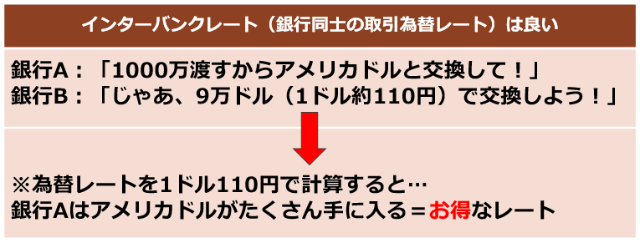

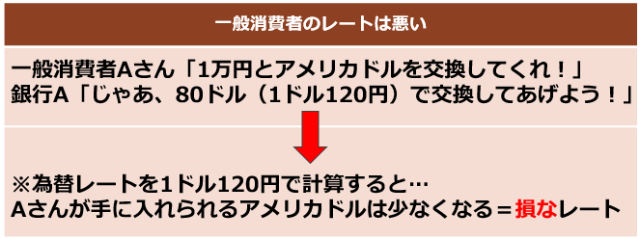

ちなみに、インターバンクレートは私たち一般消費者の為替レート(交換比率)よりもこんな風に「良く」なっています。

「インターバンクレートは一般消費者よりも為替レートが良い。」と知ったら「なんだか自分達よりも銀行の方がお得に外貨を買えて良いなぁ…。」と思う人も多いかもしれませんね。(笑)

しかし、例えばスーパーなどでも商品を一気に大量に買う人には、スーパーもそれだけ割引きをしてくれるはずです。

それと同じように、銀行同士の良い為替レートは「大量に外貨を購入する銀行だからこその安売り値段=為替レート」と考えると分かりやすいと思います。

ちなみに、毎日ニュースなどで「今日の為替レートは…」と言っているレートはこの「インターバンクレート(銀行同士での交換比率)」を指しています。

つまり、「ニュースに出ているのは銀行同士でのお得な為替レート」ですので、実際の私たち一般消費者が銀行や両替カウンターで見るレートよりも「良い」数字となってます。

次は為替レートで特に重要な3つの単語(TTM、TTS、TTB)を次は見ていきましょう。

TTM(Telegraphic Transfer Middle Rate)とは?

銀行同士での取引は「インターバンク取引」と言いますが、一方で銀行が私たち一般消費者に外貨を売る事は「対顧客取引」と呼ばれます。(銀行から見ると私たち一般消費者は「顧客(お客さん)」になるため)

そして、この「対顧客取引」は銀行が各自で毎朝10時ごろに一般消費者に販売する基準を設定しています。

この対顧客取引の基準為替レート(交換比率)の事をTTM(Telegraphic Transfer Middle Rate)と言います。

TTMのMは「Middle=真ん中」ですので、いわゆる「仲値(なかね)」と呼ばれます。

また、銀行側は外貨を私たち一般消費者(お客さん)へ販売するときには当然利益を出したいですので、TTMは銀行同士のお得な為替レート(インターバンクレート)よりもちょっとだけ上乗せをして設定する事が多いです。

TTS(Telegraphic Transfer Selling Rate)とは?

次はTTSです。TTSとは、基準となるTTMにさらに手数料を上乗せして、銀行が私たち一般消費者にお金を「販売する時」の為替レート(交換比率)の事です。

TTSのSは「Sell=売る」ですので、「電信売り相場」と言われます。(銀行が一般消費者へ外貨を売る=Sell するため、TTS=売り相場)

TTSは、銀行や取り扱う通貨によって変わりますが、「TTMに加えて1円~4円くらいの上乗せ」がされています。

TTB(Telegraphic Transfer Buying Rate)とは?

最後は、TTBです。TTBとは、基準となるTTMに手数料分を上乗せして銀行が私たち一般消費者からのお金を「買取りする時」の為替レート(交換比率)の事です。

TTBのBは「Buy=買う」ですので、「電信買い相場」と言われます。(銀行が一般消費者から外貨を買取る=Buy するため、TTB=買い相場)

TTBも、銀行や取り扱う通貨によって変わりますが、こちらも「TTMよりも1円~4円くらい低く」設定されています。

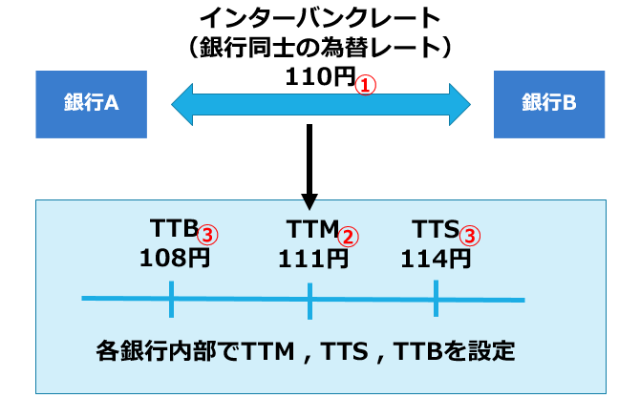

図でまとめると下記のようになります。

② 各銀行がそのインターバンクレートを参考にTTMを決める

③ TTMを参考にして、TTBとTTSが決められる

お魚でイメージしてみよう

インターバンクレート(仲値)、TTM、TTS、TTBといろいろな用語が出てきてちょっとわかりにいかもしれませんね。

そこで、ここでわかりやすくお魚(サンマ)に例えて為替レートについてもイメージしてみましょう!

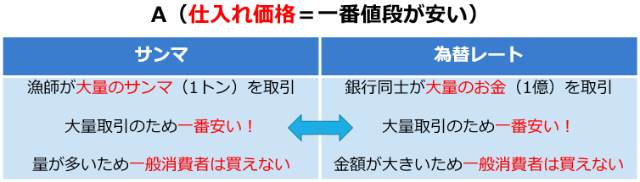

まずはAの仕入れ価格を見ていきます。漁港の漁師さんがサンマを1トン販売するように、銀行も1億円などの大きな金額で売買しています。

サンマ一匹の値段が一番ここで安くなるように、ここのAの値段が一番安くなります。

つまり、Aの一番安い価格がインターバンクレートです。

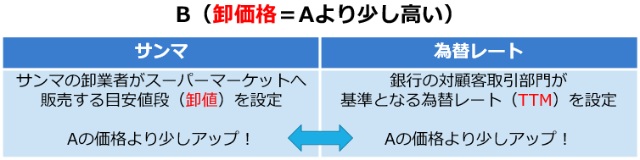

次はBの卸価格になります。漁師さんから仕入れた卸業者はスーパーマーケットなどに100キロ単位などで販売をします。

その時の値段は卸業者の利益を加えますので、Aの仕入れ価格よりも少し高くなります。

つまり、Bの卸価格は、銀行が設定するTTM(仲値)です。

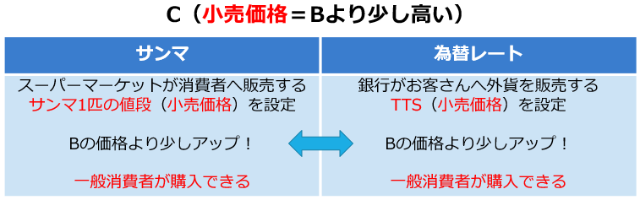

最後はCの小売価格です。卸業者からサンマを仕入れたスーパーマーケットは1匹や2匹をトレイに入れて販売をします。

スーパーマーケットもサンマに利益を加えるため、Bの値段よりも少し高くなります。

つまり、Cの小売価格は、銀行が設定するTTS(外貨の販売レート)になります。

そして、このC(小売価格)になって初めて私たち一般消費者が外貨を買えるようになります!

・TTM=サンマの(卸)価格

・TTS=サンマの(小売)価格

こんな風に覚えておくと、「TTSがサンマ1匹の値段」=「銀行の為替販売窓口、両替所などが一般消費者へ販売するときの価格」というのがイメージしやすくなるのではないでしょうか?

留学エージェントによるTTSへの上乗せ

私たち留学エージェントは、外貨をそのまま販売している銀行(金融機関)ではないため、銀行が一般顧客に販売しているTTS(対顧客取引)のレートよりもさらに上乗せをして計算しています。

なぜなら為替レート(交換比率)は毎日変わるためです。

もしお客さんが留学費用を支払ってから、通う学校へ送金するまでに為替レートが大きく変わってしまうと、留学エージェントがマイナス(赤字)になってしまう可能性があります。

例えば、JTBやHISなどの店頭で並んでいる海外旅行パンフレットの値段欄を想像してみてください。

↓

2.その旅行代理店で「アメリカドルのTTSを110円で計算(909ドル*110円=約10万円)して、販売値段は100,000円にしよう」と値段が決定

↓

2.旅行代理店が「ハワイ7日間 100,000円!」という海外旅行パンフレットを印刷

↓

3.お客さんがそのパンフレットを見て、旅行代理店へ旅行を申し込み&100,000円を旅行代理店へお支払い

↓

4.しかし、急にリーマンショックのような事件が起きて、TTS(銀行の小売り値段)が 130円になってしまった!

↓

5.旅行代理店はハワイのホテルへ800ドル(110円計算で88,000円)を支払う予定だった

↓

6.しかしリーマンショックで800ドル(130円計算で104,000円)になってしまった!

↓

7.本来は旅行代理店の利益は12,000円(100,000円-88,000円)となるはずが、結果として4,000円の赤字となってしまった…。

留学エージェントでも、お客さんから授業料を受け取った後に為替レートが大きく変わってしまうと思いがけず赤字となってしまう可能性があります。

そのため、銀行対顧客取引(TTS)にも上乗せをしてお客さんへ留学費用の請求をしています。

しかし、気をつけるべきポイントは、「その上乗せがいくらなのか?」という事です。

実は、エージェントが上乗せする為替レートには特に法律などで規則などはありません。そのため、各留学エージェントが自由に上乗せ金額を決めています。

中には6円、7円、8円といった高額な上乗せをしているエージェントもあるため、しっかりと為替レートをチェックしましょう!

例えばもし7,000ドルの授業料で8円の差があった場合にはどれくらいの差額が出るかを実際に見ていきましょう。

なんと、同じ留学商品(7,000ドル)を購入しているにも関わらず、為替レートの金額だけで56,000円もの差額が出てしまっています!

スーパーのお惣菜やコンビニのジュース、ガソリンの差額とは大きく違っているというのが分かると思います。

後悔のないエージェント選びをするために為替レートに詳しくなろう!

いかがでしたでしょうか?

為替レートの仕組みはなんとなくわかりましたか?

このコラムを読む前であれば、もしかしたらこんな風に留学エージェントへ質問をしていた方もいるかもしれません。

お客さん:テレビのニュースで見るアメリカドルの為替レートは110円だったのに、エージェントからの請求レートが112円なんておかしくないですか!?

↓

エージェント:それはですね・・・(ヤフーファイナンスなどに載っている為替レートはインターバンクレート。留学エージェントは銀行のTTSを基準にして計算するのが普通なのに…。この人は為替レートの事を全然知らないんだなぁ。)

しかし、このコラムで為替レートについて詳しくなったあなたは、こんな風に留学エージェントに質問していきましょう!

お客さん:御社の請求為替レートはどの金融機関を基準にしてますか?また、その銀行のTTSと請求レートの差は何円ですか?

↓

エージェント:それはですね・・・(この人、為替レートについてすごく詳しいな…気づかれないようにこっそり上乗せするのは難しそうだぞ…。汗)

実は、こうした為替レートに詳しいお客さんは、「少しでも気づかずに上乗せして請求したい。」という留学エージェントにとって、ものすごくやりにくいお客さんです。(苦笑)

そのため、為替レートの上乗せで利益を取っている留学エージェントであれば、今回ご紹介した為替レートの仕組みは、お客さんには絶対に教えたくない知識や情報だったりします。

しかし、留学ドットコムではきちんとした情報を提供して、内容に対して納得して貰った上でお申込をして貰いたいと思っています。

留学ドットコムではお見積もり金額やサービス内容、為替レートの上乗せ額にも自信を持っています。

下記コラムでも推奨している「留学エージェント3社への見積もり依頼」を利用して、後悔のないエージェント選びを進めてくださいね!

海外留学は、「海外の高額商品を、留学エージェントを通じて購入する。」という事に他なりません。

ぜひお惣菜の割引きシールやガソリンの1円を気にするように…為替レートもしっかりチェックして、後悔のない留学エージェント選びをしていきましょう!